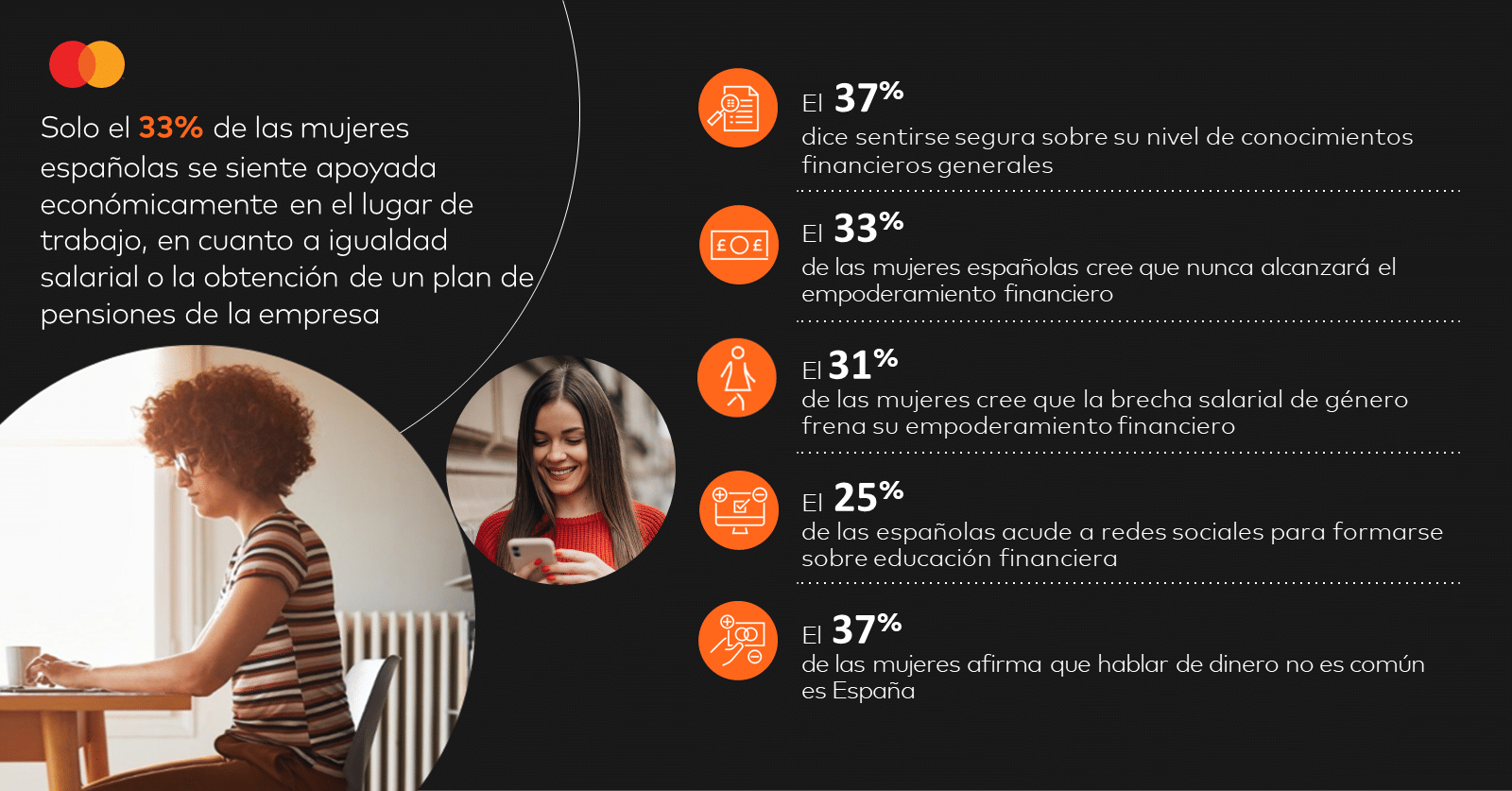

Solo el 33% de las mujeres españolas se siente apoyada económicamente en el lugar de trabajo, en cuanto a igualdad salarial o la obtención de un plan de pensiones de la empresa. Así lo revela la segunda edición del informe “Mujer y Finanzas” de Mastercard1, que analiza la situación de las mujeres españolas y europeas en cuanto a sus finanzas.

Asimismo, el 31% de las mujeres cree que la brecha salarial de género frena su empoderamiento financiero, en comparación con el 21% de los hombres. Las españolas son las terceras más propensas a sentir esta brecha salarial en Europa, tras Portugal (41%) y Polonia (37%) y coinciden en este sentido con las italianas (31%).

Los hallazgos también revelaron factores adicionales que frenan este empoderamiento, ya que las mujeres dicen abstenerse de plantear problemas financieros porque un tercio afirma que hablar abiertamente de dinero no es común en España y un 53% constatan que les preocupa la privacidad si hablan de forma abierta de sus finanzas (53%). Esto sucede a pesar de que el 70% de las españolas dicen que valorarían más la transparencia sobre los salarios y las finanzas.

Al escoger a quién acudir para hablar abiertamente de dinero, las españolas prefieren los asesores financieros (56%), su padre (19%) o amigos hombres (17%), en este último caso, algo que también hace el 22% de los hombres, mientras que solo el 7% de las españolas y el 6% de los hombres consulta a sus amigas mujeres.

Empoderamiento financiero

Partiendo de la premisa de que el empoderamiento financiero supone tener el control del dinero, tomar decisiones financieras adecuadas, tener acceso a los recursos que ayudan a alcanzar objetivos y tener seguridad al gestionar las finanzas, el estudio de Mastercard revela que el 33% de las españolas sienten que alcanzan ese empoderamiento económico cuando pueden pasar más tiempo de calidad con su familia, el 32% cuando no se lo piensan dos veces a la hora de disfrutar de experiencias que les gustan como la compra de entradas para conciertos, viajar o disfrutar de una comida o cena con amigos mientras que el 27% de las españolas creen que ese poder económico se logra cuando se deja de tener un sentimiento negativo al revisar la cuenta bancaria.

Una cuenta bancaria que afirman revisar cada día (29%), de una a tres veces por semana (22%) o al menos 4 veces a la semana (17%). En cualquier caso, el 38% de las mujeres sienten que pasan menos tiempo administrando su salud financiera que en otras tareas administrativas de la vida, en comparación con el 32% de los hombres, a pesar de que el 54% de las mujeres quiere buscar información y orientación para ayudar a mejorar sus finanzas y el 55% planea tomar decisiones adecuadas con sus ingresos para generar más riqueza.

Aunque en España las mujeres esperan sentirse financieramente empoderadas a la edad de 50 años y los hombres a los 58. la realidad es quehay todavía un 33% de las mujeres que no creen que vayan a conseguir ese estado financiero nunca y en este caso también les supera el 41% de los hombres, frente al 38% de las mujeres y el 37% de los hombres en Europa.

Sin embargo, a la hora de hablar sobre cómo se gestionan las finanzas de los hogares cuando se vive en pareja, el 58% de hombres españoles creen que son los que gestionan las finanzas en su hogar, frente al 46% de las mujeres españolas.

Grado de conocimiento y búsqueda de ayuda financiera

Pero para tomar decisiones adecuadas, se necesita cierto nivel de educación financiera y solo el 37% dice sentirse segura sobre su nivel de conocimientos financieros en general.

- En líneas generales, las españolas aseguran tener conocimientos entorno al ahorro (68%) o los presupuestos (56%). Sin embargo, al hablar de “hipotecas”, “inversiones” y “pensiones”, apenas el 47%, 40% y 52%, respectivamente, dice conocer dichos términos.

- Por otro lado, los hombres españoles afirman tener altos conocimientos sobre el ahorro (75%), los presupuestos (67%), hipotecas (63%), inversiones (52%) y pensiones (63%).

Al ser preguntadas por el origen de su educación financiera, la familia (33%), la universidad (26%), las redes sociales (25%) y la educación secundaria (19%) se presentan como las principales vías de conocimiento de las españolas.

Pero al preguntar acerca de qué fuentes creen que son más eficaces, el 25% de las españolas prefiere acudir a las redes sociales para adquirir conocimientos financieros, YouTube (77%), Instagram (69%) y TikTok (58%), se posicionan como las más eficaces a la hora de impartir educación financiera, cifras muy similares en el resto de Europa.

Las españolas creen que también es más útil preguntar a amigos o compañeros (24%) o la lectura de libros enfocados en finanzas (22%).

Al hacer una comparativa en Europa, el estudio ha revelado dónde es más probable que las mujeres del continente busquen asesoramiento financiero:

- Polonia (75%), Francia (69%) y el Reino Unido (69%) consideraron que TikTok es una fuente eficaz de información financiera, mientras que las mujeres suizas (54%) y austriacas (50%) se mostraron más escépticas con respecto a la plataforma de redes sociales.

- Sin embargo, las mujeres suizas estaban mucho más dispuestas a buscar consejos de colegas y amigos, y el 46% afirma hablar de sus finanzas abiertamente.

Gestión de las finanzas y uso de herramientas

Las mujeres que afirman no priorizar la gestión de sus finanzas destacan que son varios los motivos que las llevan a dejarlas en un segundo plano: no tener capacidad de ahorro ya que gastan aquello que ganan cada mes (29%), tener otras prioridades laborales o personales (19%), falta de conocimientos financieros suficientes (19%), prefieren obviar el problema (17%) o que experimentan signos de estrés emocional o ansiedad cuando piensan en sus finanzas (16%).

Cuando se les pregunta sobre el uso de diversas herramientas digitales, solo el 12% de las mujeres españolas opta por sitios web para la gestión financiera, en comparación con el 24% de los hombres y por debajo de la media europea (20%). Sin embargo, entre las mujeres españolas, el 18% admite conocer estas herramientas, pero afirma no tener los conocimientos necesarios para comenzar a utilizarlas.

Sobre las diferentes aplicaciones para la gestión de las finanzas, solo el 16% de las españolas usa este tipo de aplicaciones para planificar sus gastos, frente al 21% de los españoles y el 11% y 14% de las europeas y europeos. Además, el 24% de las españolas dice conocer este tipo de apps, pero cree que no les daría uso, en línea con los hombres españoles (22%).

Según Paloma Real, directora general de Mastercard España, «en los últimos años hemos avanzado progresivamente en materia de igualdad, tanto en el lugar de trabajo como fuera de él, pero aún queda mucho por hacer como demuestra la segunda edición de nuestro estudio ‘Mujer y Finanzas’. Es fundamental que colaboremos de manera conjunta como sociedad, involucrando a empresas, gobiernos e instituciones públicas, para garantizar la equidad en todas las áreas, incluyendo la financiera. En Mastercard, estamos enfocados en diseñar un mundo mejor para las mujeres, garantizando la igualdad salarial y de oportunidades para nuestras empleadas, y apoyando a su vez a las emprendedoras, teniendo siempre presente la importancia de impulsar la pasión por las carreras STEM, creando modelos a seguir y empoderando a las más jóvenes”.

Compromiso de Mastercard con la igualdad

La igualdad de género forma parte fundamental del ADN organizativo de Mastercard. Globalmente, se ha implantado el salario igualitario, de forma que las mujeres empleadas en Mastercard ganan 1.00 $ por cada 1.00$ que ganan los hombres en función del mismo nivel y trabajo. La compañía también ofrece una baja maternal y paternal de 16 semanas globalmente.

Además, desde 2020, Mastercard ha brindado soluciones a 27 millones de mujeres emprendedoras que les ayudan a hacer crecer sus negocios, superando su meta inicial de 25 millones para 2025.

A través de Girls4Tech, Mastercard también ha llegado a casi 6 millones de niñas en todo el mundo, inspirándolas a seguir carreras STEM y dando un paso significativo hacia el empoderamiento de la próxima generación en 63 países del mundo, 23 de ellos en Europa.