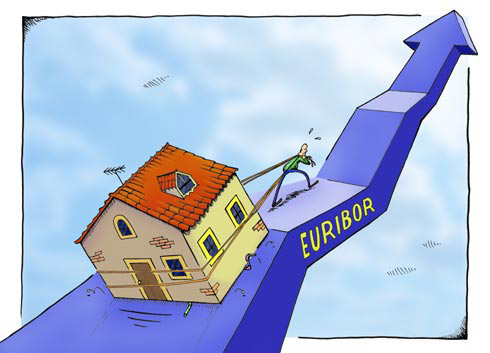

Pese a que el auge ha sido progresivo, la curva ascendente del índice durante este año ha sido notoria, sobre todo a partir del mes de febrero, cuando comenzó la guerra entre Rusia y Ucrania, que ha conllevado a una crisis energética sin precedentes en toda Europa y ha disparado la inflación hasta porcentajes cercanos al 10%. “El euríbor, históricamente, nunca había subido tanto en un periodo de tiempo tan corto, pero también estamos viviendo una situación macroeconómica excepcional”, explica el director de Hipotecas de iAhorro, Simone Colombelli.

Este mes de junio, se espera que el indicador marque un dato superior al de mayo. Esto quiere decir que los ciudadanos que tengan que revisar su hipoteca variable este mes notarán como sube su cuota mensual. Esta va a ser la tónica de los próximos meses tras el anuncio del Banco Central Europeo de subir los tipos de interés.

Si hoy acabara el mes, el cierre del euríbor estaría en el 0,605%. Un dato que es un 1,089% más alto que el que había hace un año, en junio de 2021 el euríbor cerró en el -0,487% esto supone un alza importante en las cuotas de los hipotecados.

Estos cambios afectan, sobre todo, a aquellos ciudadanos que ya tengan contratada una hipoteca a tipo de interés variable y, por otro, a quienes quieran comprarse una vivienda en los próximos meses o estén a punto de firmar su hipoteca debido al cambio que se ha producido en las ofertas de los bancos.

Subidas en las cuotas de hasta 140 euros al mes

En concreto, aquellos ciudadanos que tengan un préstamo de 300.000 euros a 30 años con un diferencial de euríbor +0,99% notarán que sus cuotas mensuales suben 140,51 euros al mes o lo que es lo mismo 1.686 euros en el conjunto del año. En préstamos más pequeños, por ejemplo, de 150.000 euros la subida será de 70 euros mensuales o de 843 euros en el conjunto del año.

“Vista la tendencia que ha marcado el euríbor en los últimos cinco meses, si hacemos el cálculo para los próximos siete, teniendo en cuenta que continúa en esta misma línea, vemos que el 2022 podría terminar con el euríbor entorno al 1,35%”, añade Colombelli, que matiza que “estos cálculos son simplemente una estimación matemática, pero, si se cumplen, acabaríamos el año en datos de 2012, cuando España estaba saliendo todavía de la crisis económica de 2008”.

Cabe destacar que los ciudadanos con hipoteca variables se han beneficiado más de seis años de un euríbor en negativo, pero estamos volviendo a un terreno más habitual de este indicador. Lo que han vivido desde 2016 ha sido una situación excepcional, han gozado de unas buenas condiciones en las revisiones de estos años por eso también ahora la subida del euríbor se nota más.